¿Son eficaces los niveles de soporte y resistencia?

Muchos traders utilizan los niveles de soporte y resistencia para controlar los movimientos de los precios y predecir señales de compra o venta.

Sin embargo, existe cierto debate sobre la eficacia de esta estrategia de análisis técnico.

Analizaremos la cuestión más general de la eficacia de los niveles de soporte y resistencia.

Conclusiones clave - ¿Son eficaces los niveles de soporte y resistencia?

- Límites de los niveles de soporte y resistencia

- La eficacia de las estrategias de trading basadas en niveles de soporte y resistencia es objeto de debate, dada la dimensión de los factores que influyen en los precios y las variables financieras.

- Barreras psicológicas

- Los números enteros actúan como focos psicológicos para los operadores y suelen estar influidos por los precios de las opciones y las actividades de cobertura, lo que puede llevar a la consolidación de los precios en estos niveles.

- Esto puede influir en los movimientos de los precios.

- Divergencia de estrategia entre particulares e instituciones

- Los inversores institucionales prefieren los enfoques analíticos a los indicadores técnicos, como el soporte y la resistencia.

- Se centran en datos y modelos cuantificables para orientar sus decisiones de trading.

- Por lo general, existe una importante divergencia de estrategia entre los traders minoristas y los institucionales.

Límites

Aunque los niveles de soporte y resistencia no se consideran totalmente carentes de sentido, le desaconsejamos que los utilice como sus principales señales de trading.

He aquí por qué:

Correlación, no causalidad

Los éxitos atribuidos a los niveles de soporte y resistencia pueden ser casuales.

Estos niveles no causan directamente los movimientos de los precios; reflejan lo que ha sucedido a posteriori, después de que otros factores más influyentes hayan entrado en juego.

Durabilidad

Las estrategias basadas en niveles de soporte y resistencia pueden no ser viables a largo plazo.

Psicología de los números enteros

Los números enteros como objetivos

Los números enteros (por ejemplo, 10 $, 50 $, 100 $ para acciones/mercancías, 1,1000 $ para divisas) son barreras u objetivos psicológicos para los operadores.

Muchos operadores/entidades tienden a colocar órdenes de compra y venta en estos números redondos porque son fácilmente identificables y parecen significativos.

También es más probable que haya actividad de trading en estos niveles y que los spreads de compra-venta sean más ajustados, lo que puede animar a colocar órdenes en estos niveles.

Consolidación de órdenes

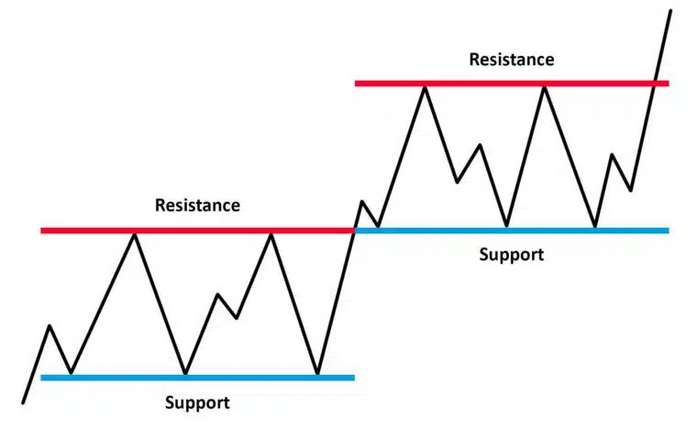

Esta concentración de órdenes en números enteros crea zonas en las que los precios pueden estancarse o invertirse.

Si hay muchas órdenes de compra a 50 dólares, un precio que se aproxime puede rebotar en este nivel (soporte).

Por el contrario, un gran número de órdenes de venta a 50 $ podría detener un movimiento al alza (resistencia).

Influencia del mercado de opciones

Concentración de precios de ejercicio

Los contratos de opciones suelen tener un número entero de precios de ejercicio.

Las opciones con un elevado interés abierto (muchos contratos en cartera) a un precio de ejercicio específico pueden influir en el precio del activo subyacente.

Cobertura por parte de los creadores de mercado

Los creadores de mercado, que proporcionan liquidez en los mercados de opciones y valores, necesitan cubrir su exposición cuando hay una elevada actividad en opciones a precios de ejercicio específicos según sus criterios específicos (por ejemplo, cobertura delta y gamma).

La compra o venta de opciones para compensar el riesgo puede empujar el precio del activo subyacente hacia los precios de ejercicio de estas opciones.

El efecto "pinning

Es la tendencia del precio de un activo a gravitar hacia el precio de ejercicio de una opción principal a medida que se acerca su vencimiento.

La actividad de cobertura de los creadores de mercado se intensifica a medida que se acerca el vencimiento.

Esto puede "atrapar" potencialmente el precio del activo cerca del precio de ejercicio, y este fenómeno tiende a observarse en valores individuales con una elevada actividad de opciones.

Consideraciones

Profecía autocumplida

Cuando muchos traders se centran en los mismos niveles de soporte/resistencia, sus acciones colectivas pueden reforzar esos niveles.

Se trata de una profecía autocumplida, ya que la expectativa de un cambio de tendencia a un precio determinado puede dar lugar a decisiones de inversión que generen dicho cambio.

Más allá de los números enteros

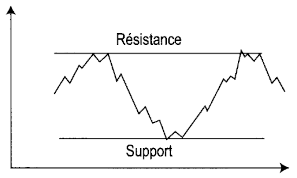

Aunque los números enteros son importantes, el soporte y la resistencia pueden existir en cualquier nivel de precios.

Los analistas técnicos utilizan herramientas como las medias móviles y las líneas de tendencia para identificar otros posibles puntos de interés.

No son infalibles

Los precios pueden romper estos niveles, por lo que deben utilizarse junto con otras formas de análisis y técnicas de gestión del riesgo.

En qué se centran los traders institucionales

Los grandes fondos de cobertura adoptan un enfoque más analítico del trading, fijándose en los factores que consideran que tienen un impacto determinista en los precios.

Sus estrategias se centran, por ejemplo, en

- Medidas sofisticadas del riesgo de inversión, la correlación entre mercados y la sensibilidad a variables como los tipos de interés.

- Análisis de cómo influyen los tipos de interés y los costes de financiación en las decisiones de inversión.

- Énfasis en datos cuantificables y modelos que demuestren una rentabilidad repetible, reduciendo la confianza en la intuición o los indicadores técnicos.

Mientras que los traders individuales pueden negociar divisas utilizando indicadores técnicos y niveles de soporte/resistencia, los traders institucionales tienden a centrarse en una gama mucho más amplia de datos y variables para determinar cómo toman sus decisiones de negociación.

Advertencia

Los niveles de soporte y resistencia pueden proporcionar puntos de precio a vigilar, pero construir toda su estrategia de trading en torno a ellos puede conducir a resultados decepcionantes.

Los traders experimentados, sobre todo los que gestionan grandes fondos, se centran en el conjunto más amplio de mecanismos subyacentes de causa y efecto que mueven los mercados.